Declaração Completa VS. Simplificada: você sabe a diferença?

Com a chegada do período de declaração do Imposto de Renda, muitas pessoas se perguntam qual é a melhor opção: utilizar o modelo completo ou o simplificado.

Embora ambos os modelos tenham o mesmo objetivo de apurar o valor devido e eventualmente restituir valores pagos a mais durante o ano, existem diferenças importantes entre eles.

Neste artigo, vamos explorar essas diferenças e ajudar você a decidir qual modelo é mais adequado para a sua situação. Acompanhe!

Qual a diferença entre os modelos?

Como vimos, existem dois modelos para a declaração de IR: o modelo completo e o simplificado.

A diferença entre esses modelos está relacionada à quantidade de despesas dedutíveis de cada contribuinte. Em resumo:

➜ O modelo completo é mais indicado para pessoas que possuem diversas despesas dedutíveis e recebem mais de uma fonte de renda.

➜ Já a declaração simplificada é mais vantajosa para quem possui poucas despesas dedutíveis e recebe apenas uma fonte de renda.

Agora que você entendeu a principal diferença entre os dois modelos, é importante compreender qual a melhor opção para sua realidade:

Modelo Simplificado: funcionamento e vantagens

- Como funciona o modelo simplificado?

No modelo simplificado, o contribuinte pode optar por um desconto padrão de 20% na base de cálculo do Imposto de Renda, limitado a R$16.754,34.

Ou seja, em vez de declarar todas as suas despesas dedutíveis, ele pode abater um valor fixo da base de cálculo, o que simplifica o processo de declaração.

#ValeLembrar O contribuinte deve informar o valor recolhido no ano anterior, tanto pela retenção da fonte quanto pelo carnê-leão, para que seja descontado no cálculo final do Imposto de Renda.

- Quando optar pelo modelo simplificado?

Como vimos, a declaração simplificada é indicada quando o contribuinte não tem muitas despesas para deduzir. Para quem se enquadra nessa categoria, o desconto padrão do modelo simplificado é mais vantajoso.

Outra vantagem do modelo simplificado é a facilidade de declaração, já que o contribuinte não precisa reunir e comprovar todas as suas despesas dedutíveis.

Por outro lado, o desconto fixo pode não ser vantajoso para quem possui muitas despesas dedutíveis, já que ele pode ser inferior ao valor que seria deduzido se todas as despesas fossem declaradas. Neste caso, recomenda-se o formato completo.

Modelo Completo: funcionamento e vantagens

- Como funciona o modelo completo?

No modelo completo, o contribuinte deve declarar todas as suas despesas dedutíveis, como saúde, educação, dependentes, previdência, entre outras.

Além disso, é necessário informar todas as fontes de renda do ano anterior, inclusive aquelas que já sofreram desconto na fonte.

#ValeLembrar É importante guardar os comprovantes por 5 anos na declaração completa porque a Receita Federal pode solicitar a comprovação das despesas declaradas durante esse período.

- Quando optar pelo modelo completo?

Esse modelo é mais indicado para quem possui diversas fontes de renda e muitas despesas dedutíveis.

Ou seja, se a soma total das deduções exceder o limite de R $16.754,34, o modelo completo seria a melhor opção.

Apesar do processo de declaração ser mais complexo e exigir que o contribuinte reúna e comprove todas as suas despesas, esses contribuintes têm a possibilidade de abater um alto valor em despesas com esse formato.

Como saber a melhor opção?

Se você ainda está em dúvida sobre qual modelo de declaração optar, você pode preencher todas as informações detalhadas na declaração, incluindo as despesas dedutíveis.

A partir dessas informações o programa da Receita Federal vai calcular e mostrar qual opção é a mais vantajosa, ou seja, qual oferece o menor imposto a pagar ou o maior imposto a restituir.

#ValeLembrar

Quando for preencher a declaração do Imposto de Renda, lembre-se de colocar

todas as informações disponíveis, especialmente as despesas de saúde, educação, pensão alimentícia e contribuição para previdência privada.

Após inserir todos os dados no sistema, você pode acessar o menu "Opção pela Tributação" para verificar qual é a opção mais vantajosa.

Caso a declaração completa seja mais vantajosa, é só selecionar a opção "Por deduções legais". Já se a opção simplificada for a mais vantajosa, basta clicar em "Por desconto simplificado".

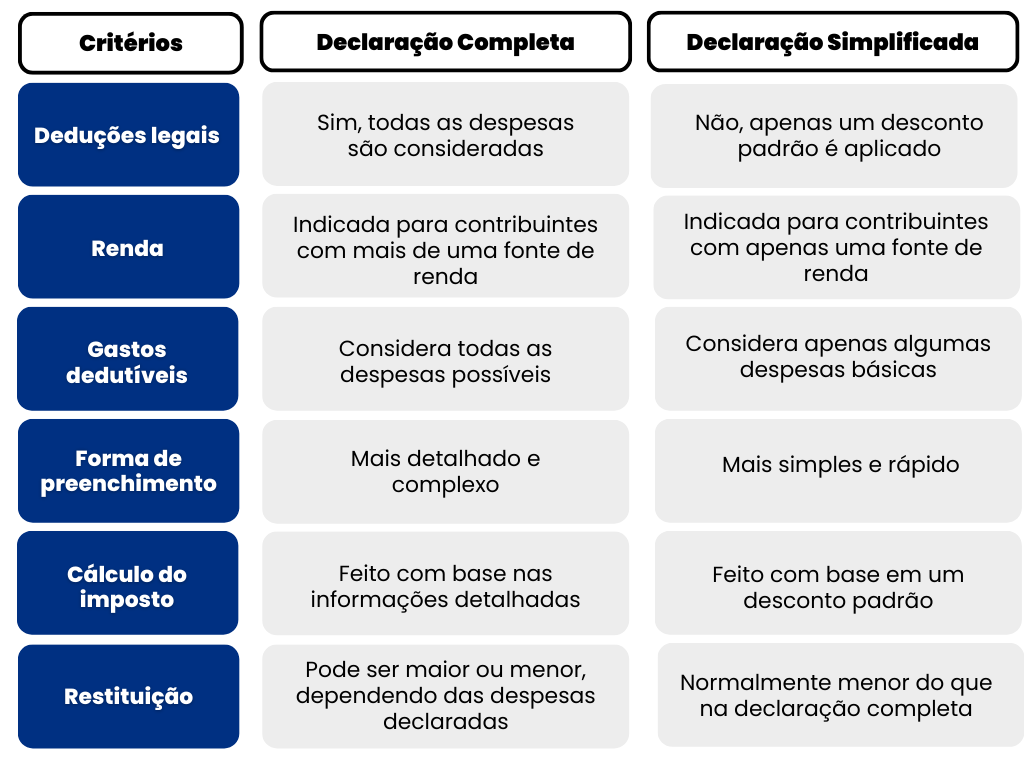

⭐ Para te ajudar ainda mais, você pode consultar a tabela comparativa abaixo - podendo ainda salvá-la para consultar futuramente ou compartilhar com outras pessoas:

Outros conteúdos

Mais conteúdos